汇算清缴进行时之“工资、福利费、工会经费的答疑”

一、“合理的工资薪金”到底怎么界定?

根据国税函[2009]3号 ,“合理的工资薪金”需要同时满足下列4个条件:

1、企业制订了较为规范的员工工资薪金制度;

2、企业所制订的工资薪金制度符合行业及地区水平;

3、企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;

4、企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务。

5、有关工资薪金的安排,不以减少或逃避税款为目的。

属于国有性质的企业,除了满足上述5个条件外,工资薪金还不能超过政府有关部门规定的限额;超过的部分,不能在企业所得税税前扣除。

尤其注意第四点,有的企业个税申报的工资薪金明显低于企业所得税申报的工资薪金,容易被税务机关怀疑“漏缴个税”或者说“虚增企业所得税扣除”。虽说两者不一定完全一致,存在差异属正常,但是建议控制两者的差异率在合理区间内。

政策依据:《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函[2009]3号)

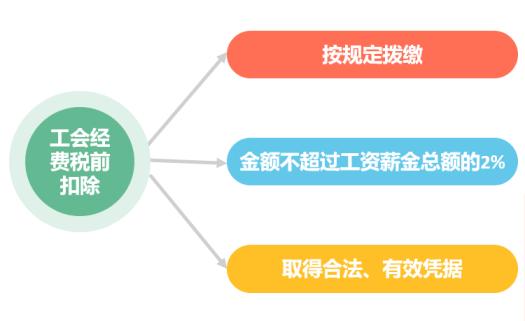

二、工会经费到底怎么税前扣除?

根据《企业所得税法实施条例》,企业拨缴的工会经费,不超过工资薪金总额2%的部分,准予扣除。

汇算申报时,我们要注意三点:

1、计提但未实际拨缴的工会经费,不能税前扣除。

2、未取得工会经费收据的,不能税前扣除。

3、超比例拨缴,不能税前扣除。

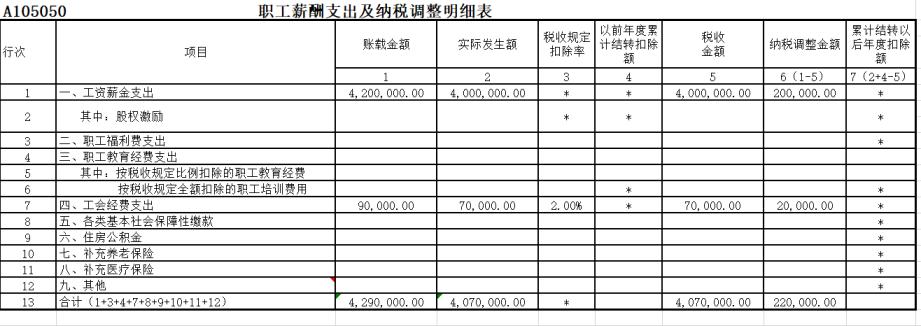

【实务案例】

某企业2020年度账面计提工资薪金420万元,预计2021年5月31日前实际发放工资薪金400万元;计提工会经费9万元,实际拨缴并取得专用收据的工会经费7万元。

该公司允许税前扣除的工资薪金和工会经费分别是多少?

【分析】

工资薪金税收金额:400万

工会经费扣除限额:(420-20)*2%=8万

计提工会经费:9万

实际拨缴:7万

按照孰低原则确认税收金额:7万

纳税调整增加:9万-7万=2万

申报表填写:

三、福利费税前扣除有哪些“陷阱”?

1、哪些“旅游费”不能税前扣除?

l 单位免费邀请重要客户、供应商旅游,实务中处理方式主要有两种:

①判定为与单位的生产经营无关的支出,不能在企业所得税税前扣除,需要纳税调增。

②取得合规票据,作为业务招待费,按发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

l 职工旅游发生的费用,属于职工福利费,不超过工资薪金总额14%的部分,准予在企业所得税税前扣除。

但是要注意,单位职工享受免费旅游福利,应与员工当月的工资收入合并,按照“综合所得”代扣代缴个人所得税。

没有代扣代缴个税就在企业所得税税前扣除的话,存在一定税收风险。

文件依据:《企业所得税实施条例》、国税函(2009)3号

2、给员工定制的工作服,能否作为“福利费”税前扣除?

企业根据工作需要,统一定制并要求员工上班统一着装的服装,属于工作服,会计核算上应作为“劳动保护支出”,不作为福利费。

“劳动保护支出”可以在企业所得税税前据实扣除,不受扣除限额的影响。员工无需缴纳个税,因为不属于福利费。

工作服支出,需要留存备查哪些税前扣除资料呢?

①能够企业制定统一样式,统一采购,取得合规发票。

②工作服饰与工作高度相关,比如医护人员的防护服,房产经纪公司的统一西服套装

③合理的支出,和市场价格相当,没有过高的支出。

3、各类职工补贴支出,如何处理?

交通补贴、通讯补贴、防暑降温费……这些补贴支出如何税前扣除?

税前扣除处理方式有两种:

①如果是按公司的工资制度每月固定随工资一并发放的,作为工资;

②作为福利费,不超过工资薪金总额14%的部分,准予在税前扣除。

不过要注意,不管作为工资还是福利费,补贴都需要和员工发放当月的工资收入合并,按“综合所得”代扣代缴个人所得税。

没有代扣代缴个税,就在企业所得税税前扣除的话,存在税收风险。

注意:以上处理方式仅供参考,汇算清缴的实际执行口径以各地税务机关规定为准。