企业所得税变了,正式文件下达!重磅的是……

发布日期:2021-03-29 10:05:21.0浏览次数:903

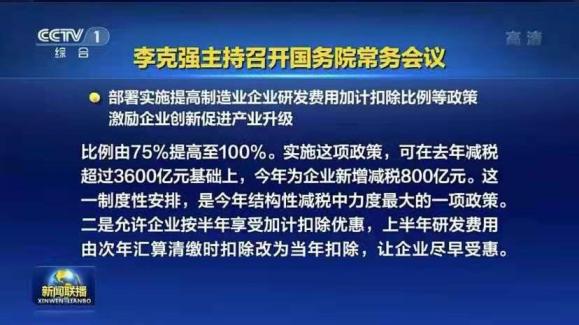

3月24日召开的国务院常务会议明确:2020年1月1日起,将制造业企业研发费用加计扣除比例由75%提高至100%,相当于企业每投入100万元研发费用,可在应纳税所得额中扣除200万元。

国务院常务会议提出为落实《政府工作报告》支持企业创新有关举措,会议决定:1.今年1月1日起,将制造业企业研发费用加计扣除比例由75%提高至100%,相当于企业每投入100万元研发费用,可在应纳税所得额中扣除200万元。实施这项政策,预计可在去年减税超过3600亿元基础上,今年再为企业新增减税800亿元。这一制度性安排,是今年结构性减税中力度最大的一项政策。2.改革研发费用加计扣除清缴核算方式,允许企业自主选择按半年享受加计扣除优惠,上半年的研发费用由次年所得税汇算清缴时扣除,改为当年10月份预缴时即可扣除,让企业尽早受惠。并不是所有的企业都适用于研发费用加计扣除,不适用加计扣除的情形如图所示:

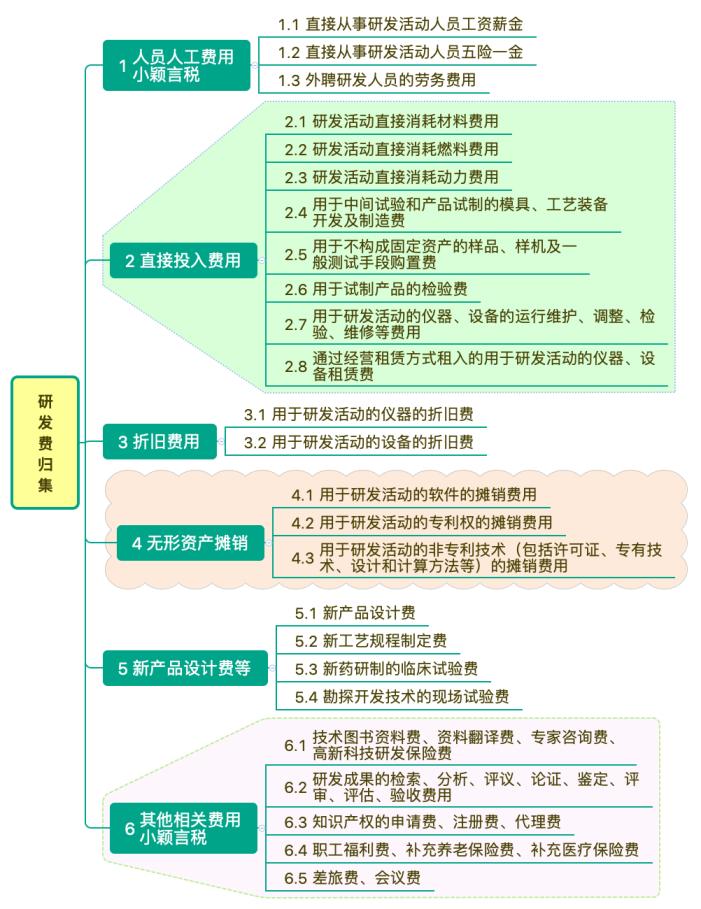

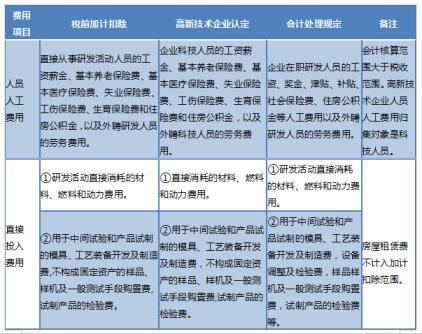

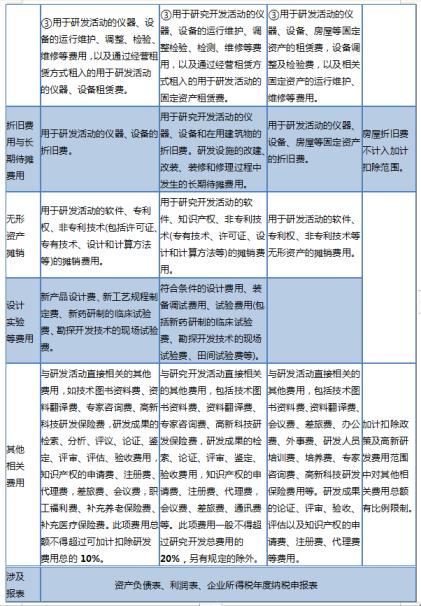

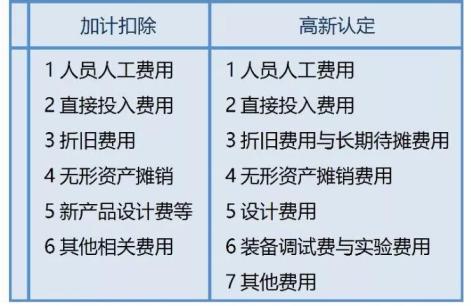

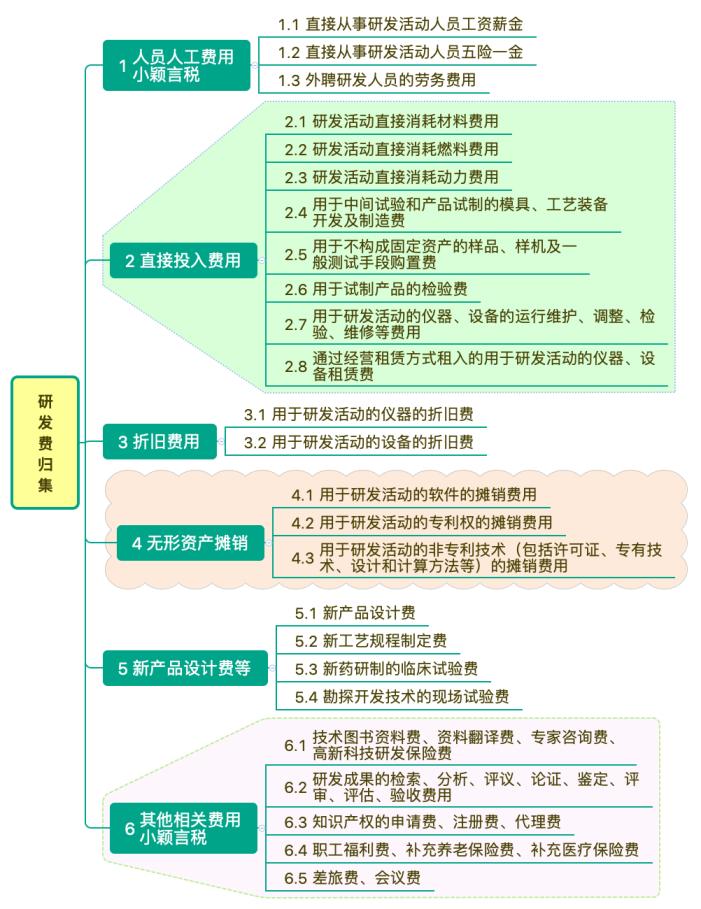

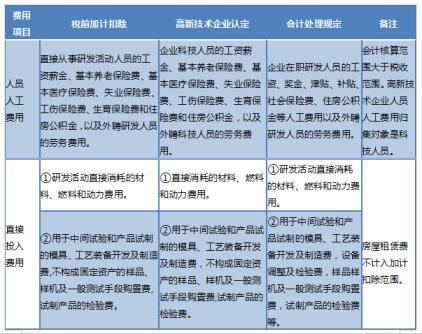

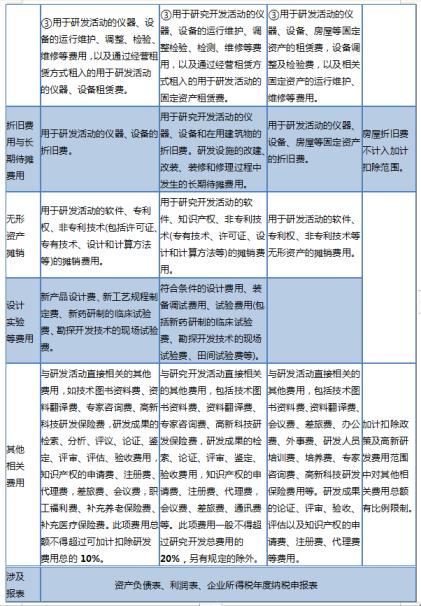

本通知适用于会计核算健全、实行查账征收并能够准确归集研发费用的居民企业。本通知适用于会计核算健全、实行查账征收并能够准确归集研发费用的居民企业。三:研发费用和生产经营费用未分别核算,划分不清的不得加计扣除企业应对研发费用和生产经营费用分别核算,准确、合理归集各项费用支出,对划分不清的,不得实行加计扣除。四:、企业委托境外机构或个人进行研发活动所发生的费用,不得加计扣除特别事项的处理,企业委托境外机构或个人进行研发活动所发生的费用,不得加计扣除。允许加计扣除的研发费用范围如下,不允许加计扣除的研发费用,不得加计扣除。5、新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费。直接从事研发活动人员的工资薪金、基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费和住房公积金。超出这些范围的支出不得加计扣除。比如福利费就不能加计扣除。2、对某项科研成果的直接应用,如直接采用公开的新工艺、材料、装置、产品、服务或知识等。4、对现存产品、服务、技术、材料或工艺流程进行的重复或简单改变。6、作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护。九:允许加计扣除的其他相关费用总额超过可加计扣除研发费用总额的10%部分不得加计扣除。与研发活动直接相关的其他费用,如技术图书资料费、资料翻译费、专家咨询费、高新科技研发保险费,研发成果的检索、分析、评议、论证、鉴定、评审、评估、验收费用,知识产权的申请费、注册费、代理费,差旅费、会议费等。此项费用总额不得超过可加计扣除研发费用总额的10%。十:委托研发项目,委托方研发费用超出80%部分不得加计扣除。企业委托外部机构或个人进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方研发费用并计算加计扣除,受托方不得再进行加计扣除。委托外部研究开发费用实际发生额应按照独立交易原则确定。1、企业研发费用各项目的实际发生额归集不准确、汇总额计算不准确的,税务机关有权对其税前扣除额或加计扣除额进行合理调整。2、税务机关对企业享受加计扣除优惠的研发项目有异议的,可以转请地市级(含)以上科技行政主管部门出具鉴定意见,科技部门应及时回复意见。企业承担省部级(含)以上科研项目的,以及以前年度已鉴定的跨年度研发项目,不再需要鉴定。3、税务部门应加强研发费用加计扣除优惠政策的后续管理,定期开展核查,年度核查面不得低于20%。一起了解下研发费用归集范围(自主研发、合作研发、集中研发):

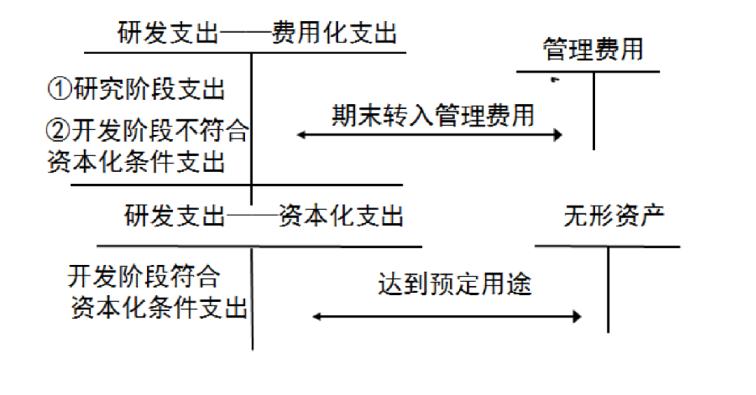

依据《企业会计准则》,对于企业在研发项目上的支出,应该区分费用是用在研究阶段,还是用在开发阶段。研发费用支出,在发生时计入当期损益;如果满足资本化条件,方可确认为无形资产。研究阶段的支出属于费用化的范畴,支出发生时借记“研发支出——费用化支出”,期末转入“管理费用”。开发阶段分两种情况。第一种情况,不符合资本化条件的时候和研究阶段的处理相同。第二种情况,符合资本化条件,这时借记“研发支出——资本化支出”,有些像未转入固定资产之前的在建工程,“研发支出——资本化支出”科目的余额在编制资产负债表时填入开发支出,达到预定用途之后,结转到无形资产。

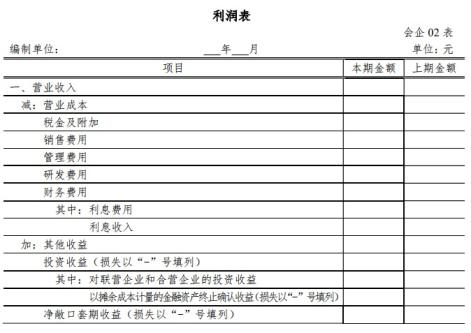

小结:研发费不符合记资本化条件时记在管理费用;研发费要形成无形资产必须是开发阶段、符合资本化条件,并且达到预定用途之后。从2018年6月起,利润表附件中的一般企业财务报表增加了一级科目“研发费用”。“研发费用”反映企业进行研发过程中发生的费用化支出。税务机关在本年度审查研发费用加计扣除时,可能会要求企业只有在“研发费用”项下的费用才允许加计扣除。企业应按照国家财务会计制度要求,对研发支出进行会计处理。研发项目立项时应设置研发支出辅助账。年末汇总分析填报研发支出辅助账汇总表,“研发支出”辅助账及汇总表由企业在企业所得税汇算清缴时留存备查。研发支出辅助账汇总表可参照国家税务总局公告2015年第97号所附样式编制。

(2)辅助账不是会计用途的明细帐,是税收用途的辅助账。(4)辅助账分资本化支出和费用化支出设置并进行明细核算 。合作研发、集中研发、委托研发、自主研发四类“研发支出”辅助账。(1)登记合作研发、集中研发、委托研发、自主研发四类“研发支出”辅助账;(3)登记研发项目可加计扣除研究开发费用情况归集表,计算确定本年度实际加计扣除总额。(归集表不再要求留存备查)。2019年1月1日,甲公司经董事会批准研发某项新产品专利技术,该公司董事会认为,研发该项目具有可靠的技术和财务等资源的支持,并且一旦研发成功将降低该公司生产产品的生产成本。该公司在研究开发过程中发生材料费5000万元、人工工资1000万元,以及其他费用4000万元,总计1亿元,其中,符合资本化条件支出6000万元。2019年12月31日,该专利技术已经达到预定用途。(2)2019年12月31日,该专利技术已经达到预定用途:

来源:税来税往、高顿教育新媒体会计内容中心、会计大学、中国会计视野、财务第一教室等